Содержание статьи

Динамика ключевой ставки — то, за чем следит почти вся Россия в последние пару лет. Каждый по своим причинам. Но особенно пристально обращают внимание те, кто планирует решение квартирного вопроса. Разбираемся, какие прогнозы дают эксперты относительно движения ставки ЦБ.

Ключевая ставка ЦБ: базовый сценарий 2026

На начало декабря 2025 года ключевая ставка составляет 16,5%. Снижение пошло с июня 2025 года и постепенно продолжается.

Все прогнозы сливаются в единое мнение: «Ключевая ставка продолжит снижение в 2025 году». Вопрос только в скорости этого процесса.

Для тех, кто так до сих пор и не разобрался, для чего ключ так сильно подняли, кратко объясняем: этот инструмент нужен для снижения инфляции. Чем ниже ключевая ставка, тем дешевле кредиты для населения. Тем больше денег они тратят и тем больше денег оказывается в обороте. Следовательно, деньги начинают дешеветь. А дешевые деньги ведут к росту уровня инфляции.

Высокая ключевая ставка позволяет контролировать движение и объем денег на рынке. Потому что при высоком ключе они (деньги) становятся дороже. И тратятся медленнее. Следовательно, уровень инфляции снижается.

По прогнозам на 2026 год, которые были озвучены на форуме DomKlick такими спикерами, как Герман Греф, Марат Хуснуллин, Эльвира Набиуллина, ключевая ставка постепенно будет идти вниз. Так как те задачи по снижению уровня инфляции, которые были поставлены, постепенно реализуются.

Кстати. Прогнозный уровень инфляции за 2025 год обозначают около 7%. Итоговое значение будет ясно в начале 2026 года.

Ключевая ставка и влияние на ипотечные ставки

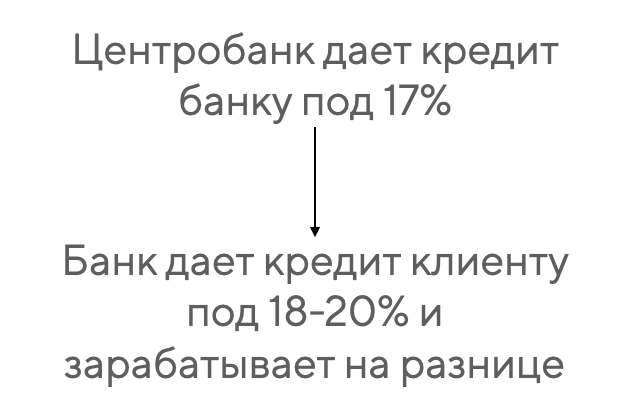

Как связаны ключевая ставка и ставки банков по кредитам? Наглядно покажем на схеме. Если ключевая ставка, например, 17%, то:

Банки зарабатывают на этой небольшой разнице между ключевой ставкой и рыночной.

Кстати. Интересное наблюдение: нормальная ситуация, когда ставка по кредиту выше, чем ключевая. А ставка по вкладу — ниже. Поэтому бум на вклады в начале 2025 года под 28-30% был нетипичной и ненормальной с точки зрения экономики ситуацией.

Ипотечный калькулятор

Оставьте заявку — подберём квартиры под ваш расчёт и дешевле.

Льготные программы: продление и точечная настройка (семейная, IT)

ЛЬготные программы появляются не из воздуха. Например, ставка по семейной ипотеке сейчас 6%. А ключевая 16,5%. Откуда ЦБ получает недополученную разницу в 10,5%? Правильно, от государства. И чем выше ключевая ставка, тем больше расходы на субсидирование этой программы. Именно поэтому в последние годы условия по всем популярным льготным программам ужесточаются.

| Было на старте программы | В 2025 году | |

| Льготная ипотека 6% для всех | Доступна для всех желающих | Отменена |

| Семейная ипотека | Доступная для всех семей с детьми | Ограничение по возрасту ребенка (до 7 лет), планируются дополнительные ограничения с 2026 года |

| IT-ипотека | Доступна для всех специалистов IT сферы | Отменена в Москве и Санкт-Петербурге (самых популярных городах) |

Ограничения по сверх субсидированным ставкам от застройщиков

С 2025 года ЦБ стал внимательнее следить за субсидированными программами от застройщиков. Если в 2024 году только ленивый не предлагал ипотеку под 0,1% или даже меньше, то в 2025 году этот аттракцион стали закрывать. Надбавки к стоимости квартиры стали превышать все грани адекватности (у некоторых доходило до +30% к стоимости квартиры). Фактически, застройщики перекладывали огромные затраты на клиентов в желании сделать планы продаж.

Поэтому был введен так называемый «ипотечный стандарт». ЦБ запретил закладывать в стоимость квартиры надбавку за субсидирование. И сказал застройщикам: «Хочешь давать клиенту низкую ставку — давай. Но за свой счет, а не за счет клиента».

Требования к первоначальному взносу

Для снижения уровня закредитованности населения и нагрузки на банки, стали ужесточать требования к минимальному первому взносу (ПВ). Если 2-3 года назад можно было спокойно взять ипотеку с взносом в 10-15%, то сейчас предложений с ПВ ниже 20% можно посчитать по пальцам одной руки.

Рефинансирование: окна возможностей и условия в 2026

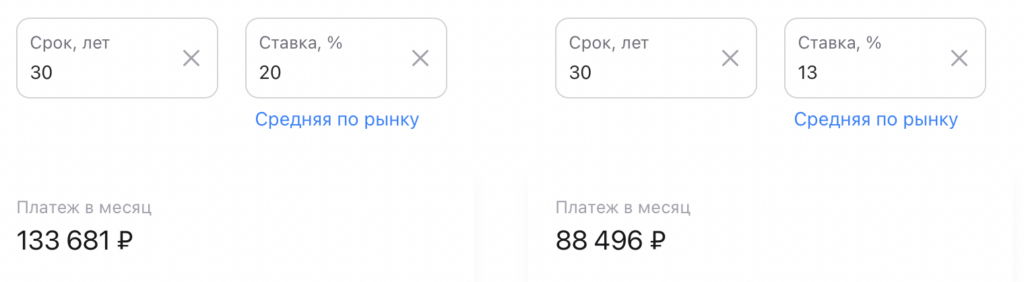

По прогнозу к концу 2026 года ожидается постепенное снижение ключевой ставки до 11%. Это значит, что рефинансирование будет актуально для всех, кто взял ипотеку под 14-15% и выше. Если у вас кредит под 20%, то при рефинансировании под 13% платеж изменится существенно:

Когда именно заниматься рефинансированием, каждый решает сам. Кому-то подойдут условия уже при ключевой ставке в 13-14%.

Важно. В большинстве банков рефинансирование можно делать только после внесения 6 обязательных платежей по графику. То есть не раньше, чем через полгода после оформления кредита или предыдущего рефинансирования.

Лимиты по сумме и объектам для льготных ипотек

Для Москвы и Санкт-Петербурга лимит по основной льготной программе — семейной ипотеке — составляет 12 млн. В планах пока нет информации о снижении суммы кредитного лимита.

Другие льготные программы (дальневосточная и IT-ипотека) не пользуются такой популярностью, как семейная. Поэтому по ним пока изменений не планируется.

Эскроу-счета и себестоимость девелопера: влияние на ставки

Острее всех реагируют на колебания ключевой ставки застройщики. Ведь проектное финансирование, которое они оформляют на строительство объектов — это тоже кредит. И чем выше ключ, тем выше себестоимость строительства. Тем активнее им приходится увеличивать стоимость квартир. Не потому, что они жадные. А потому, что надо выполнять финансовые планы. Для дальнейшего функционирования и жизни компании.

Спрос и продажи: первичка против вторички в 2026

Рынок вторичной недвижимости к концу 2025 года начал оживать. И даже высокие ставки с отсутствием семейной ипотеки и субсидирования более не смущают покупателей. Если есть острая необходимость именно в готовом жилье, то и кредит под 20% уже не кажется таким страшным.

Кстати. Многие подписывались под такими ставками именно с прицелом на дальнейшее рефинансирование. Если прогнозы по снижению ключа сбудутся, то в 2026 году будет волна рефинансирований по всему рынку.

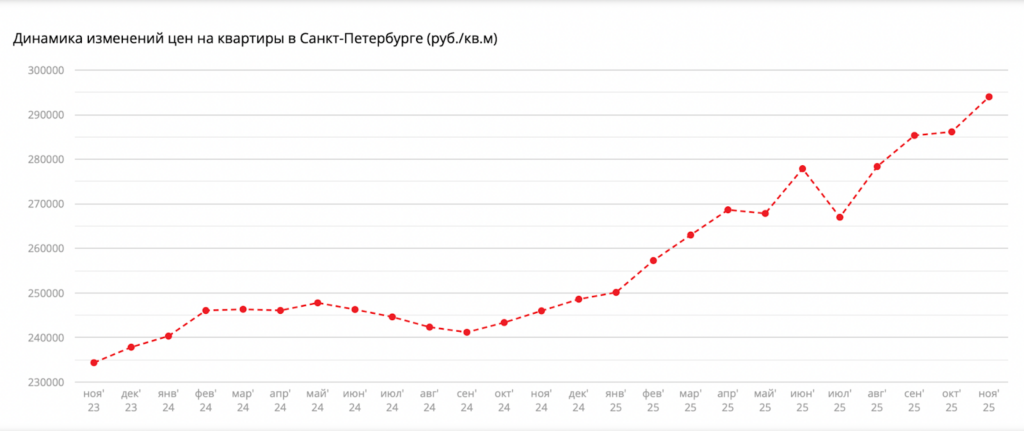

Динамика цен на жилье

Динамика цен на недвижимость — самое стабильное, что есть на рынке. Как бы ни кричали диванные эксперты, бетон медленно, но верно растет. Данные по Санкт-Петербургу за 2023-2025 годы говорят сами за себя:

Банки-лидеры по ставкам и линейке продуктов

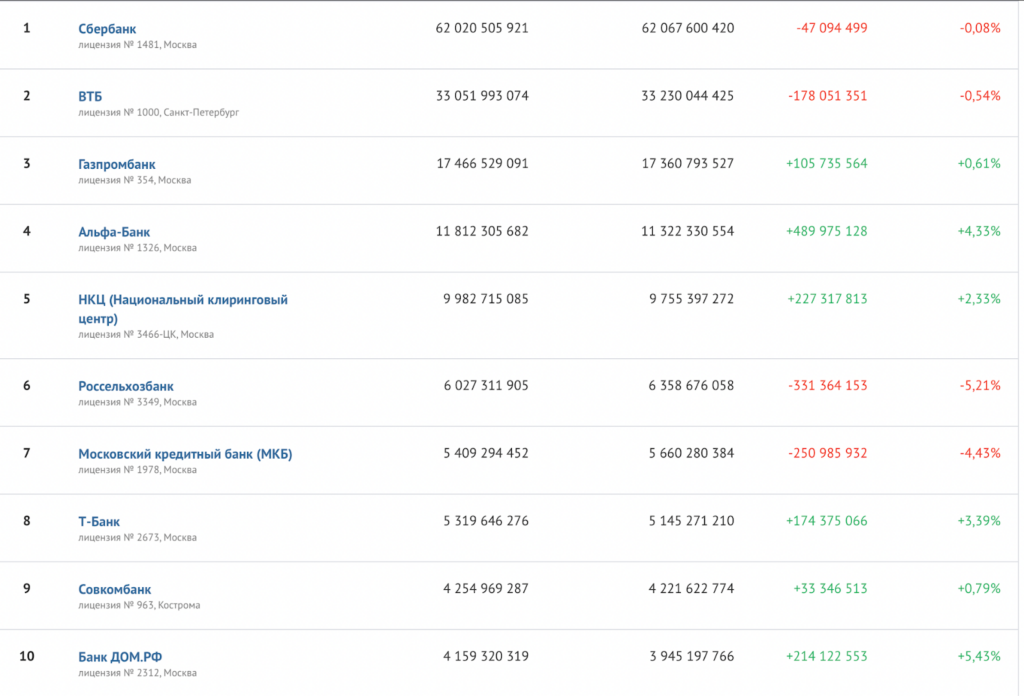

По данным аналитики, десятка популярных банков в 2025 году выглядит следующим образом:

Ничего удивительного в том, что лидирующие позиции у Сбера и ВТБ. У них самые большие клиентские базы, самые большие возможности с точки зрения выдачи кредитов и самые близкие отношения с государством. К тому же, именно они предлагают наибольшее количество вариаций субсидированных ипотек совместно с крупнейшими застройщиками: ГК ПИК, Setl City, LEGENDA, RBI, Level Group, MR Group и другие.

Особые категории заемщиков: ИП, самозанятые, фрилансеры

Условия по ипотеке для самозанятых и ИП не изменились. И пока нет предпосылок к корректировкам. Ведь эти категории заемщиков получают кредиты под такие же проценты, как и покупатели с официальным трудоустройством. Разница только в пакете предоставляемых документов.

Региональные меры поддержки и дифференциация условий

На текущий момент различные условия по льготным кредитам есть по двум программам, которые действуют по всей России:

- семейная ипотека — кредитный лимит для СПБ и МСК 12 млн, для других регионов — 6 млн;

- IT-ипотека — не работает в МСК и СПБ, доступна во всех остальных регионах.

Вряд ли в 2026 году произойдут какие-то изменения по этим программам. Если только в сторону дополнительного ужесточения условий.

Альтернативы ипотеке: рассрочка, арендное жилье

В 2024 и 2025 годах популярность набрали рассрочки. То есть, когда застройщик дает отсрочку внесения платежа, не привлекая кредитные организации.

Но у этого появилась обратная сторона медали — многие купили квартиры в рассрочку с небольшими ежемесячными платежами и крупным отложенным платежом. И в момент внесения основной части выяснилось, что оплатить ее они не могут. Это привело к большому количеству расторжений договоров и судов между застройщиками и покупателями.

Также в 2025 году был бум на аренду. Многие, видя ставки по ипотеке, принимали решение о съеме квартиры. Из-за этого ценники на аренду взлетели в космос. Например, в Москве найти 1-комнатную квартиру в черте МКАД до 55-60 тысяч рублей в месяц — это успех.

Налоговые вычеты и сопутствующие льготы в 2026

Программы налоговых вычетов — как с покупки квартиры, так и с уплаченных процентов по ипотеке — стабильны. По ним не планируется никаких изменений. Поэтому, если вы планировали подавать по ним документы как в 2025 году, то смело это делайте.

Вопросы и ответы

Да, но с существенными изменениями. Основное касается оформления семейной ипотеки на супругов. С 2026 года семейная ипотека будет доступна семье только один раз, а не каждому из родителей отдельно, как это происходит сейчас.

Первое заседание ЦБ планируется в феврале. Будет снижение на нем или на последующих — пока предсказывать рано.

Ожидается снижение ставки. Для новых клиентов это возможность взять ипотеку под более низкий процент. Для тех, кто уже оформил кредит — возможность снизить ставку путем рефинансирования.

Да, можно. Главное, чтобы и заемщик, и кредит подходили под условия рефинансирования.

Зависит от динамики ключевой ставки. Если снижение будет существенным, они могут и вовсе исчезнуть.

Зависит от решений, принятых ЦБ по корректировке ключевой ставки. Если она снизится — конечно, ипотека на вторичку станет доступнее.

Есть разговоры на тему отмены такого формата подтверждения дохода, как «справка по форме банка». Но пока это только обсуждения, не более.

Учитывая, что льготные кредиты выдавались под 4-6%, а ставка снизится прогнозно до 11%, то рефинансирование здесь неактуально. Ибо нет смысла поднимать ставку.

Ставка закрепляется в кредитном договоре. И банк не имеет право ее повысить. Только если условия изменения ставки не прописаны в тексте (например, увеличение при отказе от страхования жизни и здоровья).

Ставка фиксируется путем подписания кредитного договора. После этого никакие изменения в связи с колебаниями ключевой ставки покупателя не касаются.

Тема изменения ключевой ставки — одна из самых насущных и популярных. Но о чем многие не думают, ожидая снижение ключа — вслед за ним будет ожидаемый рост цен на недвижимость. Поскольку ипотека станет доступнее. Поэтому не стоит ждать. Оставьте заявку сейчас, чтобы получить подборку свежих предновогодних предложений от лучших застройщиков.

за Ваш комментарий!

Он будет опубликован после проверки модератором